Befektetés az IPO-kba a 20/20-os utólátással, ami megragadja a nagy hullámú lehetőséget

Ugyanez vonatkozik a befektetésre is. Persze, el kellene adnia a pénzt indexben vagy befektetési alapban. De néha megéri fizetni a kockázatot. Időnként rendben van a kerítésekhez lenni. A legfontosabb az, hogy ne veszítse el inget.

A kockázat megtérülése kompromisszum. Minél nagyobb a kockázat, annál nagyobb a potenciális haszon. De még a nagy hullámú szörfösök is óvintézkedéseket tesznek a sérülések kockázatának csökkentése érdekében. És mint befektető, nem akarja, hogy az összes tojását egy kosárba rakja.

Itt közelebbről megnézzük azokat a beruházásokat, amelyek eddig nagy hullámokat hajtottak végre, és mit lehet megtanulni a példáikból.

Szállj be a földszinten

Ha vagyonra vágyik, valószínűleg fontolóra veszi a befektetést egy vállalat kezdeti nyilvános részvényeibe vagy IPO-ba. Az IPO-k csábítanak. Ez az első eset, amikor egy magánvállalat tőkét kínál a nyilvánosság számára. Ezek a vállalatok gyakran olyan termékeket vagy szolgáltatásokat árusítanak, amelyek rövid időn belül népszerűséget szereztek. Néhányuknak az IPO-k lehetőséget kínálnak a következő nagyvállalatba történő befektetésre.

Vannak azonban hátrányok is, amelyeket figyelembe kell venni. Mivel ezek fiatal vállalkozások, nem rendelkeznek hosszú ideje, sokuk tapasztalatlan vezetői csoportokkal rendelkezik. Nem minden IPO él a hype-jével. Ez egy dobott kocka. Elkerülhetetlenül lesznek nyertesek és vesztesek.

Az olyan magas szintű induló vállalkozások, mint az Uber, a Spotify és a Slack, a közelmúltban nyilvánosságra kerültek. Ezek közül valamelyik erős megtérülést hoz a jövőben? Még 10 év múlva is lesznek? Csak az idő fogja megmondani.

De mi lenne, ha korai befektető lenne néhány mai leghíresebb társaságban? Mennyi pénze lenne?

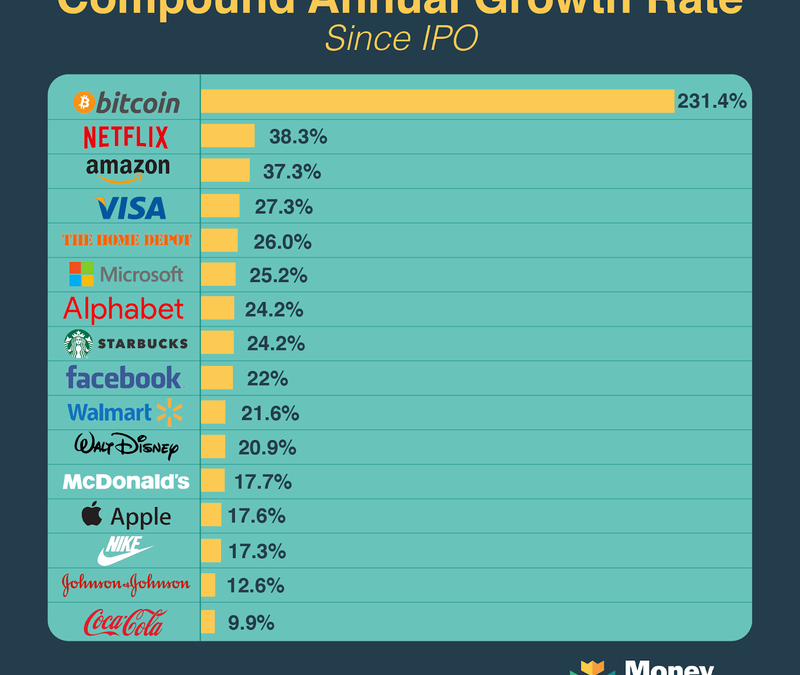

Megtudtuk, hogy kiszámoltuk, hogy a kezdeti 1000 dolláros beruházás mennyit nőtt volna a különböző társaságok részvényeiben. Ezek olyan cégek, amelyek márkái oly sokoldalúak, hogy szinte lehetetlen egy nap elmenni termékük vagy szolgáltatásaik használata nélkül. Feltételeztük, hogy a részvény osztalékokat nem fektették be újra. A következetesség érdekében az összes tőzsdei árat kiigazítottuk. Emellett bevontuk a bitcoint az elemzésbe, az érték visszavezetésével 2011 elejére.

Az adatok az idő hatalmát mutatják. Fizetni kell a jó vállalkozások hosszú távú kibontakozásáról. Míg a technológiai társaságok évente a legmagasabb összetett növekedési rátát mutatják, addig a leghosszabb körülmények között működő márkák generálják a legnagyobb teljes hozamot.

A Walt Disney 1957-ben ezer dollár értékű részvénye ma 7,6 millió dollár lenne. Összehasonlításképpen egy 1919-es kezdeti 1,000 dolláros beruházás a Coca-Cola-ba közel 12,7 millió dollárt érne. És ez nem veszi figyelembe az osztalék újbóli befektetéseit sem a két állományban. A Coca-Cola meghatalmazott nyilatkozata szerint a törzsrészvény egy részének, amelyet 1919-ben 40 dollárért vásároltak, 2012-ben 9,8 millió dollár lett volna-e, ha az osztalékkifizetéseket évente újra befektetnék. Ez egy összetett éves növekedési ráta 14,3%. Ha a 2019-re vonatkozó előrejelzéseket extrapoláljuk, akkor egy személy, aki 1000 dollárt fektetett be a Coca-Cola IPO-jába, több mint 620 millió dollár lenne osztalékbefektetéssel..

Időnként is fizet, ha szerencsés vagy. 1000 dollárral 3333 bitcoint vásárolhatott volna 2011. januárjában. 2019. augusztus 30-ig ez több, mint 32 millió dollár lenne..

Használja ki a gazdasági visszaesést

A fenti számítások érdekes gondolkodási gyakorlat, de a legtöbb embernek nem volt lehetősége arra, hogy befektessen ezekbe az IPO-kba. Ezeknek a vállalkozásoknak néhány éve indult, még azelőtt, hogy egy átlagember befektetést vagy megtakarítást vonzott volna nyugdíjba. Például, Johnson & Johnson 1944-ben került nyilvánosságra a második világháború alatt. A Coca-Cola egy évszázaddal ezelőtt nyilvánosságra került Woodrow Wilson második elnöki hivatali ideje alatt.

Legtöbbünk számára a 10 év egy ésszerűbb időhorizont. Elég hosszú ahhoz, hogy tükrözze a közelmúltbeli választások eredményeit. Szóval, mi történt 10 évvel ezelőtt? A legnagyobb gazdasági visszaesés óta a legsúlyosabb gazdasági visszaesés a pénzügyi piacokat nyomorította.

Több mint egy évtized telt el a nagy recesszió óta. Az idő alatt a tőzsde az amerikai történelemben a megszakítás nélküli nyereség leghosszabb szakaszán volt. Az S&P 500 több mint 350% -kal nőtt, és a gazdaság kibővült. Ennek eredményeként a befektetők sok pénzt kerestek.

De sokan idegesek voltak kockáztatni pénzüket, amikor a piac tankolt. Az ingatlanvagyon elvesztette értékét, a globális piacok szabadon estek, és sok vállalat megszűnt az üzletből. Aggasztó időszak volt, és sokan kivonták pénzüket a piacról.

Warren Buffett, a történelem egyik legsikeresebb befektetője, egyszer mondta:

Igaza van. Az utólagos látás 20/20, különösen, ha pénzügyi döntésekről van szó. Sokkal könnyebb vásárolni alacsony és magas eladást, ha tudomást szerez az eredményről. De mi lenne, ha vissza tudna térni az időbe, és befektetne, amikor a tőzsde lemarad? Mennyi pénze lenne ma?

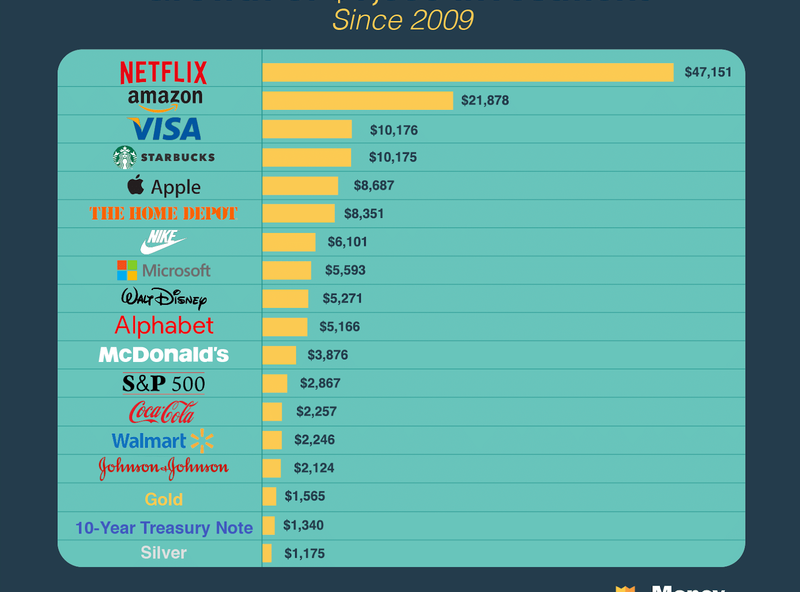

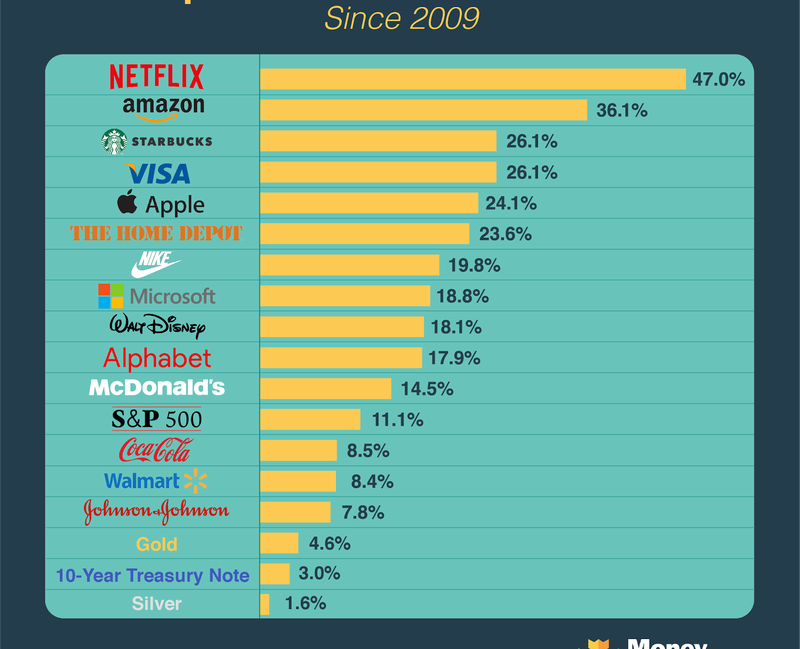

Ennek megismerése érdekében a Yahoo Finance korábbi adatainak felhasználásával kiszámoltuk, hogy a kezdeti 1000 dolláros beruházás mennyit nőne 2009. augusztus 31-től 2019. augusztus 30-ig..

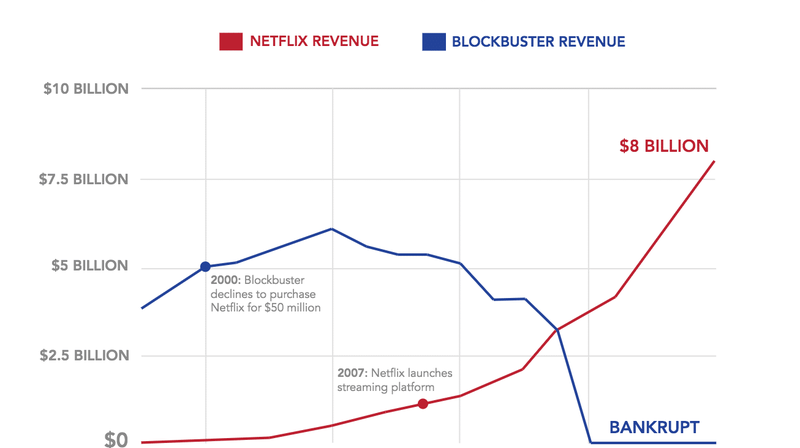

A Netflixbe történő befektetés 47-szeresére nőtt volna. A Netflix piaci korlátja megközelítőleg 130 milliárd dollár. Nem rossz egy olyan társaság számára, amely 2000-ben 50 millió dollárért eladta magát a Blockbusternek. Csak 13 évvel később a Blockbuster bezárta üzleteit, miközben az Egyesült Államok háztartásainak 76% -a most közvetíti a Netflix-et..

Forrás: Cloud Technology Partners

Az Amazon az elemzett társaságok második legmagasabb hozamát adja. A kezdeti 1000 dolláros beruházás az Amazon-ban 2009-ben ma közel 22.000 dollár lenne. Ez nem meglepő, ha figyelembe vesszük, hogy a vállalat mennyire terjeszkedett túl az e-kereskedelem gyökerein. Az elmúlt 10 évben az Amazon számos új vertikális oldalra lépett, például a kiskereskedelemben, a számítási felhőben, a video streamingben, a kézbesítési szolgáltatásokban és a robotikában..

Még olyan olyan társaságok is, mint például a McDonald's, a Walt Disney, a Microsoft és a Nike, felülmúlják az S&P 500-at. Ezek azok a vállalatok, amelyek a legtöbb befektetőt vonzzák stabilitásuk és osztalékfizetésük miatt. Megállapítja, hogy nem mindig kell nagy kockázatot vállalnia az erős hozam elérése érdekében. Ha biztonságosan játszott volna egy aranyba vagy egy 10 éves államkincstárba történő befektetés útján, összehasonlításként jelentősen alulteljesítette az S&P 500-at..

Záró szó

A készletek kiválasztása nem könnyű. Egy Innosight jelentés szerint az átlagos társaság 2027-ig csak 12 évig tart az S&P 500-on. Ezért a legtöbb ember jobban hajlandó befektetni indexbe vagy befektetési alapba. Ha azonban van valamilyen extra megtakarítása, amellyel megtérülni szeretne, érdemes befektetni egyes vállalatokba.

Csak ne kockáztasson pénzt, amelyet nem engedhet meg magának. Mindenki számára, aki korán lépett be az Apple-be, van egy történet arról, hogy valaki elvesztette pénzét, amikor befektetett a Blackberrybe.

Mi a legjobb befektetés, amelyet tettél? Ön szerint melyik vállalat lesz a következő Netflix vagy Amazon?