Hogyan válasszuk ki az otthoni jelzálogkölcsön-lejáratot

Az MBA szerint 2012 júniusában a háztulajdonosok refinanszírozására szolgáló összes jelzálog 15% -át nem hagyományos feltételek mellett nyújtották, míg a lakásvásárlási jelzálogkölcsönöknek csupán 2% -át nem hagyományos hitelfeltételekkel nyújtották. Valójában a vásárlási hitelek 85% -a 30 éves fix kamatozású kölcsön volt.

Ha refinanszírozást fontolgat, akkor a nem hagyományos 20, 10, vagy akár a 17 vagy 23 éves páratlan jelzálogkölcsön futamideje vonzó lehet, mert a kölcsön kifizetését egy adott időpontra, például nyugdíjba vonulására, vagy az eredeti 30 éves kölcsön kifizetésének dátuma volt.

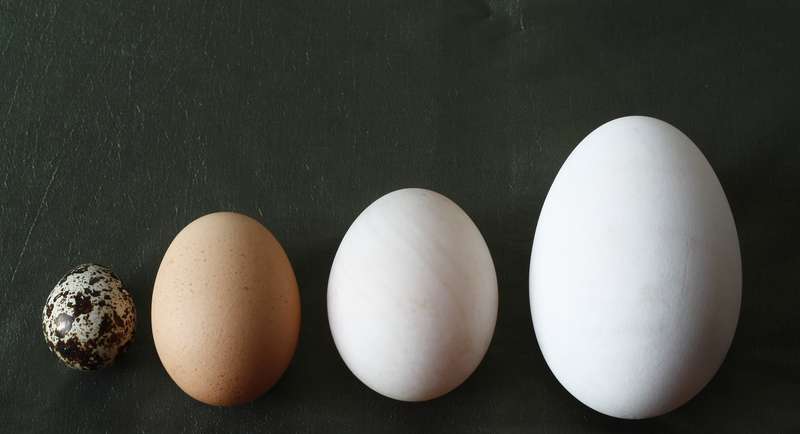

Hitel futamidő

A testreszabott kölcsönfeltételek mindaddig elérhetőek voltak, amíg a jelzálogkölcsönök léteznek, különösen a kis közösségi bankoktól és a hitelszövetkezetektől. Manapság a nagyobb jelzálogkölcsön-hitelezők egyéni jelzálogkölcsönöket kínáltak. Például a Quicken Loans erősen hirdeti a „YOURgage” programját, amely lehetővé teszi a hitelfelvevők számára, hogy rögzített kamatlábbal 8–30 éves kölcsön futamidőt válasszanak. Ezek a kölcsönök 25 000 és 417 000 USD között érhetők el. Ha háztulajdonos vagy, akkor otthoni értékének akár 95% -át is refinanszírozhatja, és ha vevő vagy, akkor házat vásárolhat 5% előleget fizetve..

Míg például a 7 vagy 17 éves szokásos feltételek nem mindig állnak rendelkezésre a nagyobb pénzügyi intézményektől, egyes hitelezők, például a Chase jelzálogkölcsön fix kamatozású kölcsönöket kínálnak 10, 15, 20, 25, 30 és 40 éves időtartam.

A rövidebb hitelfeltételek és az alternatív kölcsönfeltételek két okból váltak népszerűvé az elmúlt években: Először is, az rendkívül alacsony kamatlábak miatt a rövidebb jelzálogkölcsönök havi kifizetései megfizethetőbbek a hitelfelvevők számára. Másodszor, a recesszió és a munkanélküliség félelmetes szintje miatt sok fogyasztó átvette az összes adósság - ideértve a jelzálogkölcsönök - felszámolásának koncepcióját..

Miért válasszon alternatív kölcsön futamidőt??

Számos oka van annak, hogy miért érdemes alternatív kölcsön futamidejét választania:

- Kevesebb érdeklődés. A rövidebb hitelfeltételek inkább népszerűek a háztulajdonosok refinanszírozásakor, nem pedig a vásárlók körében. Ennek oka az, hogy ezek a háztulajdonosok már évek óta kifizetik a hitel egyenlegüket, és nyomon akarnak maradni, hogy otthonuk kifizetését az első kölcsön eredeti időtartamán belül - általában 30 év alatt - folytassák. Ha 30 éves jelzáloggal rendelkezik, és 11 éve fizet befizetéseket, akkor nem akarja, hogy újrafinanszírozza egy újabb 30 éves kölcsönbe, mert ez azt jelenti, hogy kamatot fizet, és sokkal hosszabb ideig fizeti a jelzálogkölcsönöket. Rövidebb hitel futamidejével több ezer dollárt takaríthat meg kamatfizetésekben, és felhasználhatja ezt a pénzt más befektetésekre.

- Kényelmes kifizetési dátum. Amellett, hogy ragaszkodni kíván a jelzálog-ütemtervhez, érdemes fontolóra venni egy másik kölcsön futamidejét is, hogy jelzálogkölcsön-kifizetésének időpontja egybeesjen a nyugdíjba vonulási dátummal, vagy amikor gyermeke elkezdi az egyetemet. Néhány refinanszírozó háztulajdonos azt akarja, hogy az új hitel az eredeti hitel lejáratával járjon le, és ezért 20 éves jelzálogkölcsönre vált, ha már 10 éve volt jelenlegi kölcsönük..

- Pénzügyi megszorítások. A vásárlók és a háztulajdonosok egyaránt választhatnak testreszabott hitelfeltételt annak érdekében, hogy megtalálják a legmegfelelőbbet házköltségvetésük és jelzálogkölcsönük futamideje között. Például, ha a fizetések túlságosan magasak egy 15 éves kölcsönnél, akkor megfizethetőek lehetnek egy 20 éves hitelnél, még akkor is, ha a kamatláb valamivel magasabb.

Hogyan válasszuk ki a kölcsön futamidejét?

Függetlenül attól, hogy vásárló vagy refinanszírozó háztulajdonos, a kölcsön futamidejére vonatkozó döntését egy pénzügyi tervvel összefüggésben kell meghozni. Döntse el, mennyit engedheti meg magának költeni a havi jelzálog-kifizetésen, mielőtt elkezdené tárgyalni a hitel lehetőségeit a hitelezővel. Még ha egy hitelező azt állítja, hogy nagyobb jelzálogkölcsönre vagy rövidebb lejáratú hitelre jogosíthat fel, akkor más lehetőségekkel is járhat pénzének elköltésére.

Ezután gondolja át, mennyi ideig szándékozik otthon maradni, és milyen lesz a jövőbeni kiadási igénye a gyermekek, a főiskola vagy a nyugdíj felé. Még akkor is, ha öt-hét éven belül tervezi eladni házát, és alacsony szinten szeretné tartani a havi befizetéseit, ne feledje, hogy rövidebb lejáratú kölcsönrel gyorsabban építhet tőkét, és így nagyobb nyereséget generál, amikor elad.

Hiteljellemzők összehasonlítása

Többféle módon kell összehasonlítania hitelképességeit:

- Kamatlábak és díjak. Egyes hitelezők alternatív kölcsönfeltételeket kínálnak magasabb díj mellett, mint a szokásos hitelfeltételek, ezért győződjön meg róla, hogy tudja-e, hogy mennyit kell fizetnie, mielőtt egy speciális hitelfeltételt választana. A rövidebb lejáratú hiteleknél a kamatlábak alacsonyabbak, de a közti hézagok közötti különbözet ugyanolyan gyakran változik, mint a jelzálogkamatok változása. Általában a 30 és 15 éves kölcsön közötti különbség nagyobb, mint a 20 éves és a 15 éves kölcsön közötti különbség. Hitelező ugyanazt a kamatlábat számíthatja fel egy 20 éves és egy 23 éves hitelre, ezért feltétlenül hasonlítsa össze az összes lehetséges hitelfeltételt, mielőtt eldöntené, melyik az Ön számára..

- Amortizáció. Hitelezője amortizációs táblázatokat készíthet a különféle hitelfeltételekre és -kamatlábakra, hogy megmutatja a tőke és a kamat összegét a kölcsön különböző pontjain. Rövidebb hitel futamidejével gyorsabban kezd megfizetni a tőkéjét; a 30 éves fix kamatozású jelzálog első néhány évében a kifizetések szinte teljes egészében kamatot jelentenek. Egy amortizációs táblázat megmutathatja, hogy mennyivel kevesebbet fizetne kamatként, ha rövidebb hitel lejáratra választ.

- Havi kifizetések. Havi kifizetései a kölcsön futamidejétől függően nagyban változnak. Jellemzően a jelzálog tőke és a kamatfizetés magasabb egy rövidebb lejáratú kölcsön esetén, de mivel ezeknél a jelzálogköltségeknél alacsonyabb a kamatlábak, a fizetés nem lehet olyan magas, mint gondolnád.

Vegyünk fontolóra egy 200 000 dolláros jelzálogkölcsönt a 30 és 10 éves kölcsön futamidejének összehasonlításával. Egy 30 éves, 3,37% -os fix kamatozású jelzálog esetén havi tőkéje és kamata 884 USD lenne, míg egy 10 éves fix kamatozású 2,75% -os kamatnál a havi tőke és kamat 1,908 USD lenne..

Öt év elteltével a 30 éves hitel hitelkamatlánya ebben az arányban 178 610 dollár lenne, szemben a tízéves kölcsön 105 193 dollárjával. A 10 éves jelzálogkölcsön kiválasztásával 89 280 dollárt takaríthat meg a kamatfizetésekben, mivel a jelzálog rövidebb ideje alatt alacsonyabb kamatlábak állnak rendelkezésre..

Ne felejtse el, hogy jóllehet a kevesebb kamatfizetés jó, és ha a hitelideje rövidebb lesz, akkor gyorsabban fizeti ki jelzálogát, addig a jelzálogkölcsön-adó levonása csökken, és végül eltűnik. Ügyeljen arra, hogy potenciálisan magasabb adókat tervezzen, ha rövidebb hitel futamidejét választja.

Záró szó

A hitel futamidejének kiválasztásakor ne felejtse el figyelembe venni más pénzügyi célok fontosságát, például hitelkártya vagy diákhitel-adósság visszafizetését és megtakarítást egyetemi vagy nyugdíjba vonuláskor. Ne feledje továbbá azt is, hogy a jövedelemhez szüksége van a rövidebb lejáratú hitelhez kapcsolódó magasabb hitel kifizetések igénybevételéhez, ezért előfordulhat, hogy nem kerül jóváhagyásra rövid hitel futamidejére, ha az adósság / jövedelem aránya nem esik a a hitelező iránymutatásai. Mindig elérheti azt a célt, hogy korábban fizesse ki jelzálogát, ha önként külön fizet a főösszegre.

Mennyi a jelzáloghitel futamideje? Szeretné, ha más kifejezést választott volna??