2020-as gazdagsági rés és befektetési tanulmány

Nemrég felmértünk az amerikaiak körében, hogy többet tudjunk meg arról, hogy a tőzsde milyen szerepet játszik a vagyoni egyenlőtlenségben. Különösen az érdekli a társadalmi-gazdasági helyzet, valamint a tőzsdei befektetés és a nyugdíjazásra való felkészülés közötti kapcsolat. Az alján fekvők befektetnek? Milyen kihívások akadályozzák az embereket abban, hogy többet fektessenek be? Az amerikaiak nyugdíjba mennek??

Itt található a tanulmány elkészítése.

A legfontosabb megállapítások összefoglalása

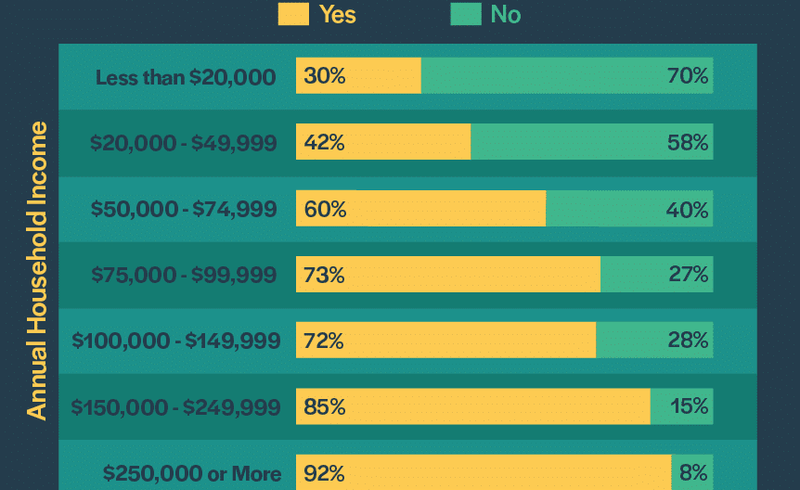

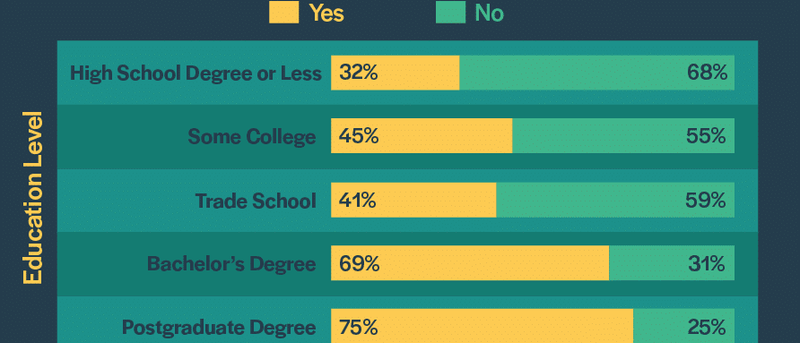

- A magasabb jövedelemmel és végzettséggel rendelkezők aránya nagyobb valószínűleg befektetni pénzüket a tőzsdén. Az évi 20 000 dollárnál kevesebbet kereső embereknek csak 30% -a számolt be tőzsdei befektetésről. Összehasonlításképpen: évente legalább 250 000 dollárt keresnek azok túlnyomó többsége (92%). Hasonlóképpen a középfokú végzettséggel rendelkezők 32% -a fekteti be pénzét, míg a főiskolai (69%) vagy posztgraduális (75%) diplomával rendelkezők.

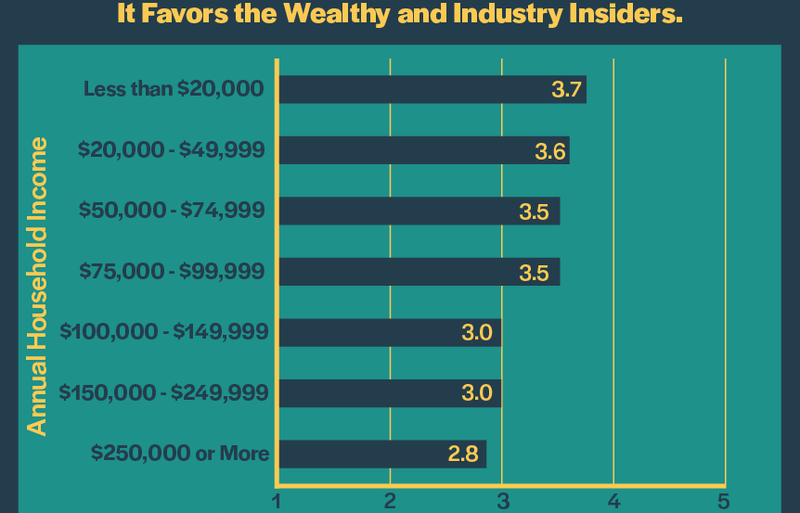

- Az alacsonyabb jövedelemmel és végzettséggel rendelkező egyének inkább úgy vélik, hogy a tőzsde tisztességtelen. Például az évi 20 000 dollárnál kevesebbet keresõk 66% -a egyetért vagy határozottan egyetért azzal, hogy a részvénypiac a gazdagok és az ipar bennfenteseinek kedvez. Ezzel szemben évente legalább 250 000 dollárt keresõk 32% -a érzi ugyanazt.

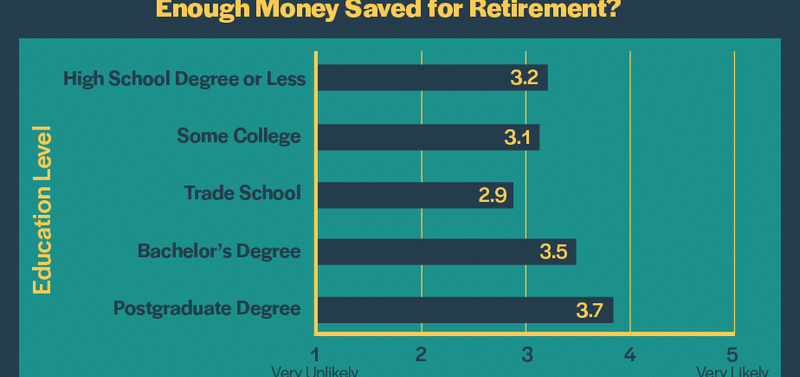

- egyének alacsonyabb jövedelmű és iskolai végzettséggel kevésbé magabiztosak, hogy elegendő pénzt fognak megtakarítani a nyugdíjazáshoz. Évente 50 000 dollárnál kevesebbet kereső egyének közül csak három úgy gondolja, hogy elegendő nyugdíjmegtakarítást fog elérni, míg a 250 000 vagy annál többet keresők 96% -a gondolja, hogy lesz elég. Hasonlóképpen, a középfokú végzettséggel rendelkező vagy azzal egyenértékű emberek kb. 50% -a gondolja úgy, hogy elég pénze lesz a nyugdíjba vonulásra, és a főiskolai vagy felsőfokú végzettséggel rendelkezők még nagyobb aránya (62%) hiszi így.

- Vagyon egyenlőtlenség nagyobb politikai megosztottsághoz vezethet. Minél több pénzt keres az ember, annál valószínűbb, hogy az adófizetés szempontjából konzervatívabb megközelítést választanak, függetlenül a politikai ideológiától.

A magasabb jövedelemmel és végzettséggel rendelkezők nagyobb valószínűséggel fektetnek be

Először a jövedelem szintje és a befektetési szokások kapcsolatát akartuk megismerni. Itt van, amit találtunk.

A magasabb jövedelmi szintű egyének nagyobb valószínűséggel fektetnek be és tervezik a nyugdíjazást. Ennek van értelme, mert diszkrecionálisabb jövedelmük van, amelyet megtakaríthatnak és befektethetnek a jövőbe. Az alacsony jövedelmű személyeknek összehasonlítva: otthoni fizetésük nagyobb részét olyan szükségletekre kell fordítaniuk, mint az étel, a ház, a közművek, az egészségügy és a szállítás..

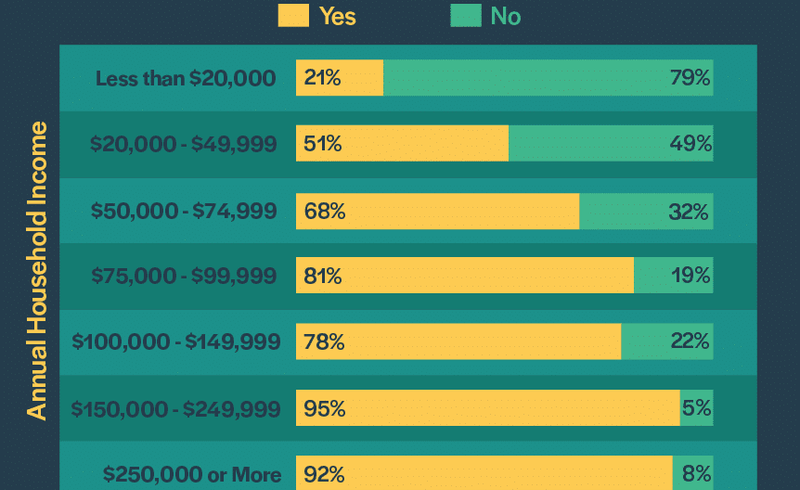

Az iránybeli különbségek nem meglepő. Arra számíthatunk, hogy azok, akik többet keresnek, több pénzt fognak eldobni. A magas és alacsony jövedelmű válaszadók közötti különbség azonban feltűnő. Azoknak, akik évente kevesebb, mint 20 000 dollárt keresnek, csak 30% -a fektet be a tőzsdére. Ezzel szemben az egyének 92% -a, akiknek háztartási jövedelme legalább 250 000 dollár, azt jelentette, hogy befektetik pénzüket.

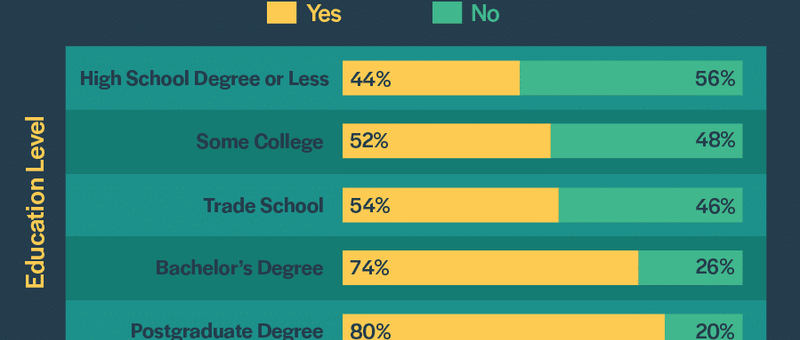

Hasonló mintát látunk, ha a demográfiát oktatási szintre bontjuk. Minél több oktatással rendelkezik egy ember, annál valószínűbb, hogy befektetnek a tőzsdén.

A középfokú végzettséggel rendelkezők csak 32% -a fektet be a tőzsdére. Ezzel szemben a főiskolai vagy felsőfokú végzettséggel rendelkezők 69% -a, illetve 75% -a fekteti be pénzét.

Az alacsony és közepes jövedelműek hasonló befektetési kihívásokkal néznek szembe

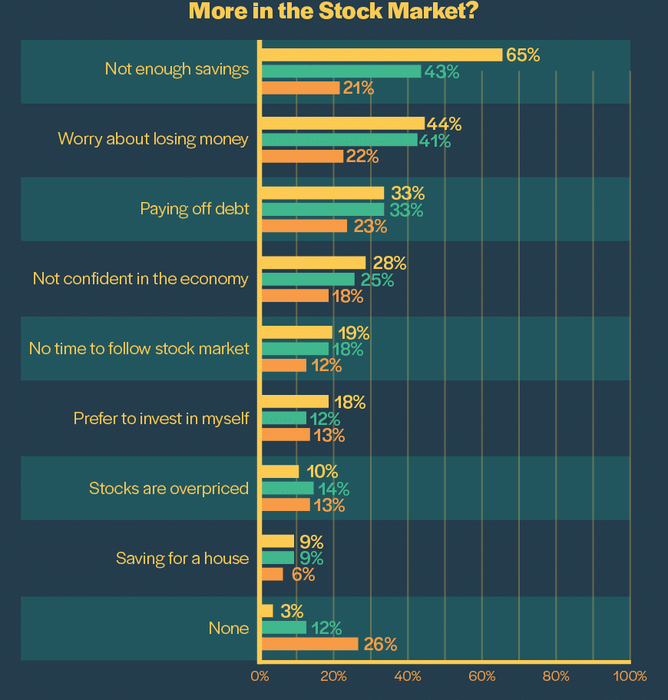

Meg akartuk érteni azokat a kihívásokat, amelyek akadályozzák az embereket abban, hogy pénzük többet fektessenek be a tőzsdére. Milyen akadályok akadályozzák az egyént, aki kevesebbet keres?

A könnyebb összehasonlítás érdekében a felmérésben részt vevő válaszadókat három háztartásba csoportosítottuk a háztartás jövedelmi szintje alapján: alacsony (0–49 999 USD), közepes (50 000–149 999 USD) és magas (150 000 USD vagy annál több)..

Nyilvánvaló, hogy az alacsony és közepes jövedelmű szintek egyéneknek még több akadály áll szemben. Az általuk említett leggyakoribb kihívás az volt, hogy nem volt elegendő megtakarítás a befektetéshez, majd aggodalomra ad okot az, hogy pénzt veszítenek a tőzsdén, és hogy először meg kell fizetni a meglévő adósságot.

A tőkepiaci hit különbségei

A Wall Street nyilvános haragja és gyanúja semmi új. Ezek az érzések felforrósodtak a Occupy Wall Street mozgalomban, amely a 2007 és 2009 közötti globális pénzügyi válságot követte. De mennyi az érzelmek manapság? Az emberek úgy gondolják-e, hogy a tőzsde egyenlő versenyfeltételek??

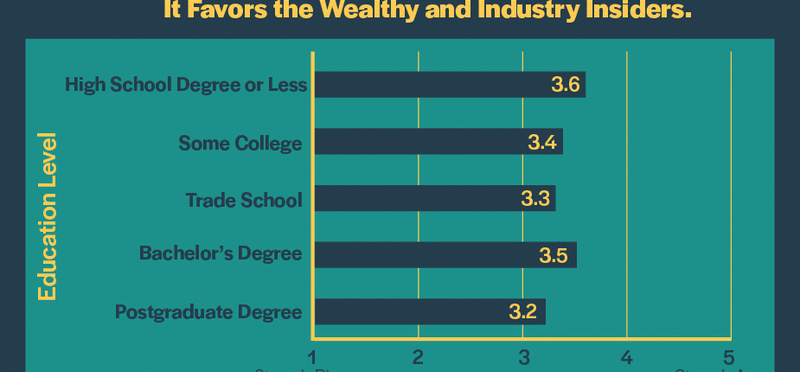

Ennek megismerése érdekében felkértük a válaszadókat, hogy értékeljék egyetértésük szintjét a következő állítással: „A tőzsde tisztességtelen az átlagos befektetővel szemben. Ez a gazdag és az ipari bennfenteket részesíti előnyben. A válaszokat 5-pontos skálán számszerűsítettük (1 = határozottan nem értek egyet, 2 = nem értek egyet, 3 = sem ért egyet, sem nem ért egyet, 4 = nem értek egyet, 5 = nem értek egyet).

A gazdasági létra alján lévők inkább azt hiszik, hogy a tőzsde tisztességtelen. Úgy érzik, hogy kevésbé férnek hozzá a vagyonuk befektetés révén történő növelésének módjaihoz. Összességében azoknak az embereknek a 66% -a, akik évente kevesebb, mint 20 000 dollárt keresnek, „egyetértenek” vagy „határozottan egyetértenek” a kijelentéssel. A 250 000 dolláros vagy annál nagyobb háztartási jövedelemmel rendelkezőknek csak 32% -a érezte ugyanúgy.

Hasonlóképpen, a kevésbé képzett személyek nagyobb valószínűséggel érzékelik a tőzsdét tisztességtelennek, mint a felsőfokú végzettségűek.

Annak ellenére, hogy nincs bizonyíték arra, hogy a tőzsde rendben lenne, a gazdagoknak vannak előnyeik az átlagos befektetőhöz képest. Konkrétabban, nagyobb hozzáféréssel rendelkeznek a kifinomult pénzügyi adatokhoz és a kereskedelemmel kapcsolatos információkhoz, nagyobb politikai befolyással bírnak, és nagyobb a méretgazdaságosság, mivel több tőkével rendelkeznek. Ez részben magyarázhatja a tőzsdén belüli hitbeli különbségeket.

A magasabb társadalmi-gazdasági szintűek jobban felkészülnek a nyugdíjra

Különböző okok miatt lehet az emberek befektetni pénzüket. Takaríthat meg gyermekeik főiskolai oktatásáért, felkészülhet arra, hogy előleget fizet otthonon, vásároljon autót, vagy új vállalkozást indítson. Az átlagos ember befektetésének egyik elsődleges oka a nyugdíjba vonulás. Fészek tojást akarnak, amelyből kényelmesen élhetnek, amikor már nem tudnak dolgozni.

A gazdasági egyenlőtlenség szempontjából a jövedelmek és a vagyon egyenlőtlensége kapja a legtöbb címet. De mi a helyzet a nyugdíjazási egyenlőtlenséggel? Hogyan változik a nyugdíjazásra való felkészülés a társadalmi-gazdasági csoportok között??

Ennek megismerése érdekében egy egyszerű kérdést feltettünk a résztvevőkre: Van-e nyugdíjszámlád? A nyugdíjazási számlát úgy határoztuk meg, hogy bármilyen típusú befektetési számlát, külön kifejezetten a nyugdíjazásra különítettünk el, például IRA, 401 (k) vagy nyugdíjat. Itt van, amit találtunk.

A személyes befektetési szokásokhoz hasonló mintát látunk: A nagyobb jövedelemmel és végzettséggel rendelkezőknek nagyobb eséllyel vannak nyugdíjszámlájuk.

Az alacsonyabb jövedelmű és végzettségűek kevésbé magabiztosak, ha nyugdíjba vonulnak

A jövedelem és a befektetési szokások csak annyira mennek előre, hogy meghatározzák, mennyire készül fel valaki a nyugdíjazásra. Az egyén nyugdíjba vonulásának lehetősége az, hogy mennyi pénzt takarítottak meg a kiadási szokásaikhoz képest. Például, ha magas jövedelmet keresnek, akkor nem járhatnak a nyugdíjba vonulással, ha nem havonta nem fizetik meg fizetésük jelentős részét..

Meg akartuk tudni, mennyire biztonságban érzik magukat az emberek anyagilag. Felkészültek a jövőre? Karrier végén lesznek képesek nyugdíjba vonulni??

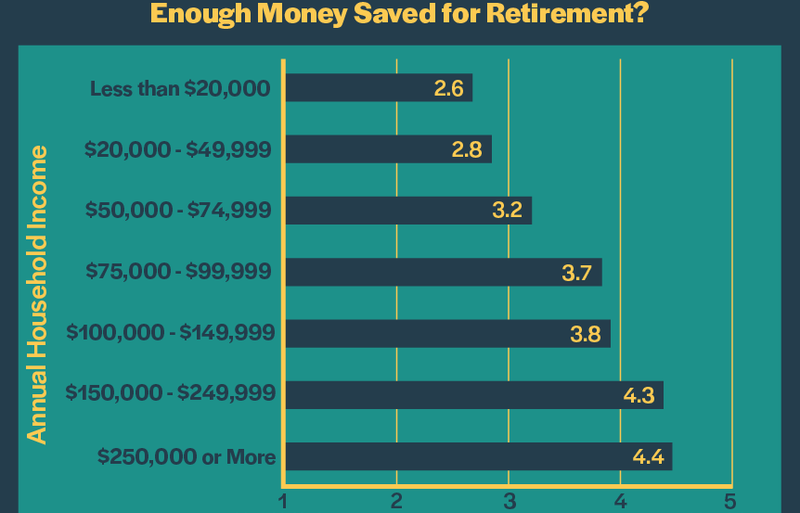

Megkérdeztük a válaszadókat, mennyire valószínű, hogy elegendő pénzt fognak megtakarítani a nyugdíjazáshoz. A válaszokat 5 pontos skálán vettük fel (1 = Nagyon valószínűtlen, 2 = Nem valószínű, 3 = Sem valószínű, sem nem valószínű, 4 = Valószínű, 5 = Nagyon valószínű). Itt található az egyes csoportok átlagos pontszáma.

Az alsó tagok kevésbé vannak abban, hogy visszavonulhatnak. Az évente 20 000 dollárnál kevesebbet kereső emberek több mint fele (52%) azt mondta, hogy „valószínűtlen” vagy „nagyon valószínűtlen”, hogy elegendő nyugdíjmegtakarításuk lesz. A következő jövedelmi szintbe bejutottak (évente 20 000–49 999 USD) kissé kevesebb mint fele (47%) jelentette, hogy „valószínűtlen” vagy „nagyon valószínűtlen”.

A magasabb jövedelmet kereső egyének sokkal optimistábbak az esélyeikkel kapcsolatban. A 150 000–249 999 dollár közötti jövedelemmel rendelkező emberek túlnyomó többsége (91%) azt mondta, hogy „valószínű” vagy „nagyon valószínű” lesz nekik elegendő nyugdíjba vonulni. A legmagasabb jövedelmi szintet meghaladó személyek (96%) (évente legalább 250 000 dollár) azt állították, hogy „valószínű” vagy „nagyon valószínű”.

Ismét hasonló tendenciát látunk oktatási szint szerint. Azok, akik alapképzettséggel vagy posztgraduális végzettséggel rendelkeznek, magabiztosabbak abban, hogy elegendő nyugdíj-megtakarítással rendelkeznek.

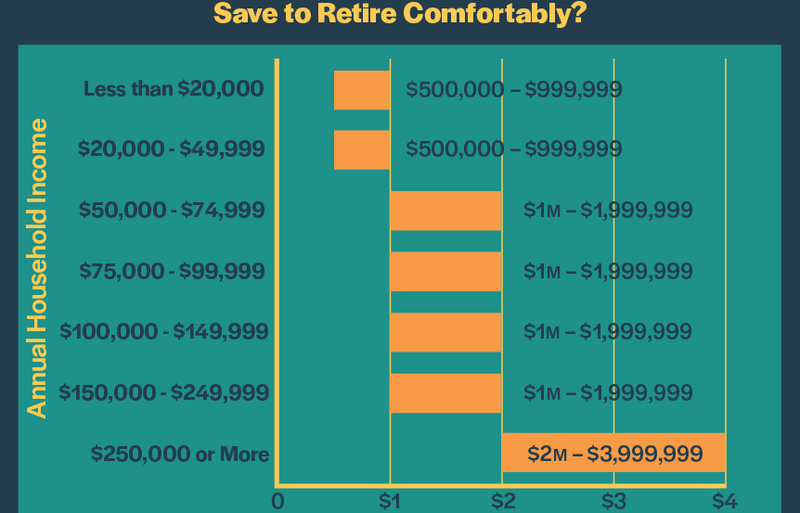

A legnagyobb keresők azt jósolják, hogy többet kell megtakarítaniuk a nyugdíjba vonuláshoz

Kíváncsi voltunk, mennyi pénzt gondolnak az emberek, hogy megtakarítsák őket a nyugdíjba vonuláshoz. Felkértük a válaszadókat, hogy válasszanak a következő tartományok közül:

- Kevesebb, mint 100 000 dollár

- 100 000 USD - 249 999 USD

- 250 000 USD - 499 999 USD

- 500 000 USD - 999 999 USD

- 1 000 000–1999 999 USD

- 2 000 000 USD - 3 999 999 USD

- 4 000 000 USD - 9 999 999 USD

- Legalább 10 000 000 dollár

Bár a felső keresők magabiztosabbak abban, hogy elérik a nyugdíjba vonuláshoz szükséges pénzügyi küszöböt, azt is jósolják, hogy több pénzre lesz szükségük a kényelmes nyugdíjba vonuláshoz. Az alábbiakban bemutatjuk a medián válaszokat az egyes jövedelemcsoportok között.

A felső részben levők magabiztosabbak abban, hogy nagyobb összeget fognak megtakarítani nyugdíjba vonuláskor, míg az alsó közelében lévők kevésbé magabiztosak, hogy akár egy marginális összeget is megtakarítanak nyugdíjazásra..

A nagyobb egyenlőtlenség további politikai polarizációhoz vezethet

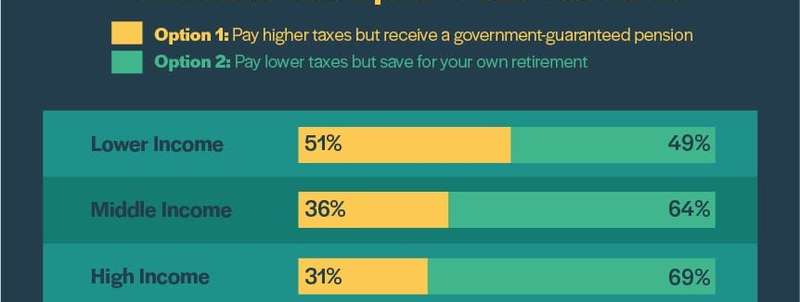

Felkértük a válaszadókat, hogy válasszanak két nyugdíjba vonulás közül: 1) magasabb adót fizetnek, de államilag garantált nyugdíjat kapnak, vagy 2) alacsonyabb adót fizetnek, de megtakarítják a saját nyugdíjba vonulását.

Az egyszerűség kedvéért a válaszadókat ismét három jövedelem-sorozatba osztottuk.

Az alacsonyabb jövedelmi szintű emberek nagyobb valószínűséggel kedvelik a magasabb adókat, ha garantált nyugdíjat kaphatnak a kormánytól. Ez a nagyobb pénzügyi bizonytalanság érzetét tükrözi. Mivel kevesebb pénzügyi párnájuk van, sokkal inkább a kevésbé kockázatos választást részesítik előnyben. Bizonytalanok abban, hogy elegendő nyugdíj-megtakarítással rendelkeznek-e, és ezért tudni akarják, hogy rendben lesznek-e, ha idősebb koruk lesz. A közép- és a magas jövedelmi szintek viszonylag kényelmesebb megtakarítást nyújtanak saját nyugdíjba vonulásukhoz.

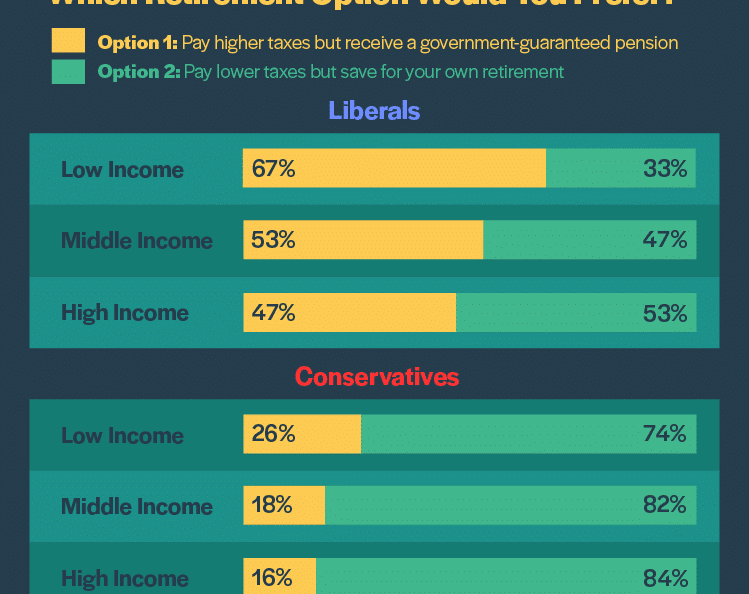

De mi történik, ha az adatokat politikai álláspont szerint bontják le? Eltűnik-e a véleménykülönbség??

Az eltérő nézőpontok még akkor is fennállnak, ha összehasonlítják az embereket hasonló politikai szempontokkal. Például az alacsony jövedelmi szintű liberálisok magasabb arányban részesítik az 1. opciót, mint a közepes és a magas jövedelmi szintek. Ugyanez a tendencia érvényes a konzervatívokra is. Az alacsony jövedelmű konzervatívok inkább magasabb adót fizetnek, mint a közepes és a magas jövedelem szintjén a konzervatívok.

Ezek az adatok azt sugallják, hogy a gazdasági egyenlőtlenség hozzájárulhat a politikai megosztottsághoz. Az alsóbbrendűek olyan politikát részesítenek előnyben, amely magasabb adókat és nagyobb pénzügyi biztonságot nyújt, míg a középső és a magas jövedelmi szintek erősen inkább más politikát részesítenek előnyben.

Sok amerikai nem részesült előnyben a rekord gazdasági növekedés miatt

Az amerikai gazdaság az elmúlt évtizedben szakadékba került. Ez volt a nemzet történelmének leghosszabb gazdasági terjeszkedése. A 2009-es mélypont óta eltelt nagy recesszió óta az ország bruttó hazai terméke (GDP) 125 egymást követő hónapban nőtt. Ebben az időszakban a munkanélküliségi ráta 2019 októberétől 10% -ról 3,6% -ra esett vissza. A lakáspiac megújult, és a tőzsde a mindenkori csúcsokra ugrott..

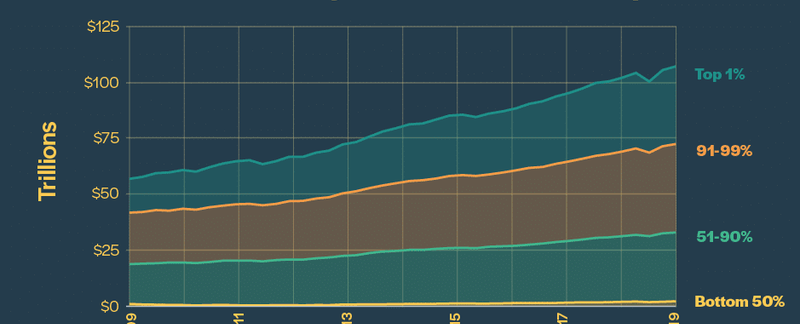

De nem mindenki érezte az előnyöket. A Federal Reserve szerint az amerikai háztartási vagyon - vagy egy család vagyonának értéke, levonva a kötelezettségeit - 56,8 trillió dollárról 107,1 trillió dollárra nőtt az elmúlt 10 évben. Ennek a gazdagságnak azonban aránytalanul nagy része eljutott a felsőbbekhez. A jólét növekedésének csak 2% -a ment a népesség alsó 50% -ára, míg közel 72% a leggazdagabb 10% -ra. A történelem során a nemzet gazdagságának legnagyobb szeletét a leggazdagabb amerikaiak birtokolják.

Az alábbiakban a nettó vagyon növekedését tekintjük a különféle vagyoneloszlási szintek között. A felső 10% -os tornyok az alsó 50% felett vannak, ami alig látható a térképen.

Az Inequality.org szerint a keresők top 10% -a átlagosan több mint kilencszer annyi éves jövedelmet mutat, mint az alsó 90%. Az eltérés még kifejezettebb a legmagasabb eloszlási szinten: A legfontosabb 1% 39-szer többet keres, mint az alsó 90%. Bármely fejlett országban az Egyesült Államokban van a legnagyobb különbség a gazdagok és a szegények között.

A vagyonkülönbség megnehezíti egyes csoportok számára a gazdasági létrán történő feljutást. Ez befolyásolja az oktatáshoz való hozzáférést, az egészségügyi ellátás igénybevételét, a ház megvásárlását vagy a kölcsön felvételét vállalkozásuk indításához. Megosztottságot teremt a társadalomban.

A növekvő egyenlőtlenség okai

A tőzsde általában nem kap jelentős figyelmet az egyenlőtlenségről. Mit csinál? Íme néhány a mai politikai megbeszélések során említett elsődleges ok.

Technológia

A számítógépek és a gépek sok középosztályi munkahelyet váltottak fel, különösen a feldolgozóiparban. Az 1960-as években az ország legnagyobb munkaadói a General Motors, a General Electric és az USA Steel. E képzett kékgalléros munkahelyek nagy részét automatizálták, miközben az alacsonyabb képzettségű szolgáltatói munkahelyek száma megnőtt. Manapság a legnagyobb munkaadók olyan kiskereskedők, mint a Walmart, a Home Depot és a Kroger.

Globalizáció

Kevesebb kereskedelmi akadály és a multinacionális szervezetek növekedése megkönnyítette a vállalatoknak az offshore munkát az olcsóbb munkaerővel rendelkező országokba. A hiperversenyképes piacon a vállalkozások arra kényszerülnek, hogy a költségeket a lehető legnagyobb mértékben csökkentsék, és a munkaerő az egyik legnagyobb költségcentrum.

Az amerikaiak most az egész világgal versenyeznek, nem csak azokkal, akik ugyanabban a földrajzi területen élnek. Ez a dinamika csökkentette a bérek nyomását.

A szervezett munka csökkenése

A jogszabályi változások megnehezítették a munkavállalók szakszervezeti tagságát. Jelenleg 28 államban vannak „a munkavégzésre” törvények, amelyek kimondják, hogy a munkavállalókat munkaköri követelményeik miatt nem lehet arra kényszeríteni, hogy szakszervezeti tagokká váljanak. Az amerikaiak körülbelül 10% -a tagja egy uniónak. Ez körülbelül a fele a néhány évtizeddel ezelőtti összegnek.

A szakszervezetek a történelem során magasabb fizetést állapodtak meg minden munkavállaló számára, de főleg azok, akik alacsonyabb bért keresnek. A kutatások kimutatták, hogy azokban az országokban, ahol a szakszervezetekben nagyobb a részvétel, alacsonyabb a jövedelmi egyenlőtlenség.

Adópolitika

Az adók jelentős szerepet játszhatnak a jövedelem elosztásában. Az Egyesült Államoknak progresszív adórendszere van, azaz a magas jövedelmű háztartások jövedelmük nagyobb százalékát fizeti szövetségi adókban, mint az alacsony jövedelmű háztartások. Az Egyesült Államok adópolitikája azonban az elmúlt 40 évben keveset tett a jövedelmi egyenlőtlenségek csökkentése érdekében.

Kétoldalú támogatással a Reagan kormánya drámai módon csökkentette az adókat. A felső határérték 1981-es 50% -ról 1986-ra 28% -ra, a társasági adó mértéke pedig 50% -ról 35% -ra csökkent. Ezek az adócsökkentések nagyrészt változatlanok maradtak. Manapság a felső határérték 37%.

George W. Bush kormánya adócsökkentést hajtott végre az ingatlanokra, az osztalékokra és a tőkenyereségekre vonatkozóan is - ami minden jövedelem-csoport számára előnyöket nyújtott, de különösen a gazdagabb háztartások számára, akiknek több befektetése és pénzügyi eszköze van..

Növekszik a lakhatási költségek

A háztulajdon továbbra is a gazdagság megteremtésének egyik legjobb módja. De sok amerikai küzd a megfizethető lakhatásért. Az otthoni értékek felértékelődtek, míg a bérek stagnáltak az alsó és középosztályú családok számára. Ennek eredményeként egyre több ember nem képes házat megvásárolni, és inkább bérbe kényszerítik.

Ugyanakkor az urbanizáció sok városban a megfizethető bérleti lehetőségek szűkös kínálatához vezetett. Az eredmény egy negatív visszacsatolási kör, amely kiszélesítette a különbséget a háztulajdonosok és a bérlők között.

Következtetés

Egyrészt a tőzsde a gazdasági növekedés és a jólét egyik legnagyobb mozgatórugója. Ez lehetővé teszi a társaságok számára a tőke felvételét a nyilvánosságtól, és lehetővé teszi a befektetők számára, hogy vállalkozásuk részvényeit vásárolják annak érdekében, hogy egy későbbi jövedelmet szerezzenek..

Másrészt, csak azok számára előnyös, akik ülnek az asztalnál. Azok az emberek, akik nem fektetnek be, elmaradnak. Valójában az amerikai háztartások leggazdagabb 1% -a rendelkezik a készletek 50% -ával, ami azt mutatja, hogy mennyi részvénytulajdon van a gazdasági létra tetejére..

Ezek az eredmények azt mutatják, hogy az egyenlőtlen tőzsdei hozzáférés súlyosbítja Amerika egyenlőtlenségi kérdéseit. A magasabb jövedelemszintűeknek diszkrecionálisabb jövedelmük van, ezért képesek befektetni megtakarításaikat, hogy idővel növekedjenek és növekedjenek. Ezért részesültek annyira a tőzsdei nyereségből az elmúlt 10 évben. Az alacsonyabb jövedelemszintűeknek kevesebb pénz marad fenn minden hónapban, és ezért küzdenek a jövőbe történő befektetés és a nyugdíjba való felkészülés érdekében..

Jelentős különbségek vannak az embereknek a tőzsdébe vetett hitében és az ahhoz való hozzáférésében. Sok amerikai, különösen az alacsonyabb jövedelemmel és végzettséggel rendelkezők mélyen gyanakvóak a Wall Street és az értékpapírpiacok méltányossága szempontjából..

Ezen ellentétes gazdasági realitások és kilátások eredményeként nagy egyensúlyhiány van azok között, akik biztonságosan nyugdíjba kerülhetnek, és azok között, akik nem. És a gazdagsági egyenlőtlenség következményei meghaladják az ember életét. Egy nagy birtok felépítése generációs következményekkel járhat. A gazdagság a család leszármazottaira ruházható át, amely megtartja az egyenlőtlenség jövőbeli ciklusait.

Ha az emberek nem érzik úgy, hogy lehetősége van felfelé irányuló mobilitásra, akkor kevésbé valószínű, hogy részt vesznek a civil elkötelezettségben. A jelentés kutatási eredményei azt mutatják, hogy a gazdasági egyenlőtlenség ösztönözheti a politikai polarizációt.

A kapitalista társadalomban bizonyos mértékű egyenlőtlenség rejlik. A kérdés: Mennyit túl sok? És hogyan lehet a pénzügyi eszközökhöz hozzáférni több ember számára, hogy megnöveljék vagyonukat? Hogyan lehetne több amerikai élvezni az ország gazdasági motorját??

Nincs egyszerű megoldás. Végül azonban szükség van személyi pénzügyekkel kapcsolatos oktatásra az iskolákban, valamint megbízhatóbb, könnyen érthető információk online elérhetőségére. A jobb pénzügyi ismeretekkel az amerikaiak megalapozott döntéseket hozhatnak, és pénzük jó tisztviselői lehetnek. Megtanulhatják a költségvetés-tervezést, a hiteleket, a vállalkozói készségeket és azt, hogy fontos a megtakarítás és a befektetés korai életkorban kezdeni.

Módszertan

Ez a többrészes sorozat első jelentése, amely a Money Crashers által 2019. július 7. és 2019. november 5 között elvégzett, 1 017 felnőtt felmérésén alapul. A válaszokat a felmérés megosztásával osztották meg a közösségi médiában, e-mailben és online fórumokon, valamint a Prolific panelszolgáltatásain keresztül. A cikk elemzéséhez csak az Egyesült Államokban élő egyének (n = 919) válaszát vesszük figyelembe. A résztvevők 48% -a férfi és 52% -a nő volt.