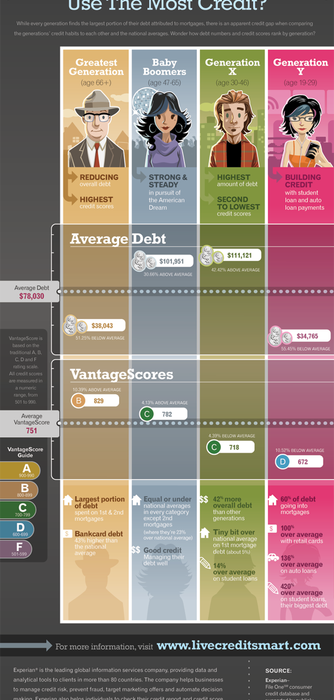

Élő hitel intelligens - Generational Credit Trends Report from Experian

Mintavételt készítettek a VantageScore-ról, és kiadtak egy „Élő hitel intelligens - generációról nemzedékre” című jelentést, amelyben jelzik, hogy mely generációknak van a legjobb és a legrosszabb hitelképességük. Eredményeik érdekes.

Tanulás tapasztalatból

Amikor megkaptam a vezetői engedélyomat, megvettem a tényt, hogy a tinédzsereknek többet kellett fizetniük a gépjármű-biztosításért, mint az idősebb vezetőknél. Most, hogy egy kicsit öregszem, felismertem a tapasztalat előnyeit. Az életkor és a tapasztalat hasonló hatásai is látszólag fennállnak, amikor az emberek hitelképességét vesszük figyelembe.

Experian tanulmánya szerint az amerikaiak átlagos hitelképessége az életkorral egyre növekszik. Az összes generáció átlagos VantageScore-értéke 751, de az Y generációban (19–29 évesek) az amerikaiak átlagos legalacsonyabb a 672. Az átlagos átlag 718-ra emelkedik az X generációban (30–46 évesek) és 782-re a Baby Boomers ( 47-65 éves korig), mielőtt 829 éves korba került a legnagyobb generáció között (66 éves vagy annál idősebb).

Noha a legfiatalabb felnőttek számára lehetetlen hitelképességük van, amíg az idősebb amerikaiak, a nemzedékek közötti hitelképesség-növekedésnek csak egy része tulajdonítható a hiteltörténet hosszának. Valójában ezeknek az eredményeknek az egyetlen magyarázata az, hogy az amerikaiaknak fiatalabb korban nagyobb gondok vannak a hitelképességükkel, és nyilvánvalóan egy életre van szükség, hogy pénzügyeik rendbe kerüljenek.

Változatos adósságszintek

A tanulmány kimutatja, hogy az életkor szorosan korrelál az ember hitelképességével, de ugyanez nem igaz az adósságszintekre vonatkozóan. Noha az összes adósságcsoport átlagos adósságszáma 78 030 dollár, az Y generáció tagjainak ténylegesen a legalacsonyabb adósságszint körülbelül 34 000 dollár. Érthető, hogy adósságuk túlnyomórészt a diákhitelt terheli, az automatikus kölcsönök pedig a második.

Az X generáció több mint 111.000 dolláros adósságot eredményez, ami 42% -kal haladja meg az amerikai átlagot. Ezek az emberek vásárolnak otthont és kezdik a családokat anélkül, hogy szükségszerűen bemélyednének a meglévő diákhitelt vagy egyéb tartozást. Depressziós módon a Baby Boomers átlagos adóssága átlagosan majdnem annyi, mint a Gen X'ersnél, közel 102 000 dollár. Sajnos nem tűnik úgy, hogy a legtöbb ember a nyugdíjkorhatár eléréséig képes súlyosan bevágni adósságszintjébe. Szerencsére az adósság átlagos szintje a 66 éves életkor után alig több mint 38 000 dollárra csökken. Ennek ellenére ezek az időskorúak ténylegesen 43% -kal rosszabbul fizetnek, mint a bankkártya adósság felmerülésekor..

Mit jelent ez az Ön számára

Már tudja, hogy mennyire fontos fenntartani a jó hitelképességet. És úgy tűnik, hogy ez a jelentés csak megerősíti annak szükségességét, hogy pénzügyeit a lehető leghamarabb rendezzék. Bátorító, hogy minden nemzedék halad előre az utóbbi időben, és ijesztő tény, hogy egy életre van szükség, mielőtt az amerikaiak átlagosan jó hitelképességi mutatóval rendelkeznek. Azok, akik már képesek legyőzni az esélyeket, és már korán megteremtik a jó hitelképességet, látni fogják életük során tett erőfeszítéseik gyümölcsét. Ennek oka az, hogy a legjobb hitelképességűek folyamatosan jogosultak a legalacsonyabb kamatlábakra és a legjobb feltételekre. És nincs sokkal fontosabb idő a legjobb kamatokra való jogosultság elérésére, mint életed középső éveiben, amikor adósságod valószínűleg eléri a csúcsot.

A tendencia egyértelmű, hogy a nyugdíjasok és a közelmúltban végzettek diplomáciai adósságuk a legalacsonyabb, míg a 30-as, 40-es és 50-es években élőknek vannak a legnagyobb mértékben tőkeáttételi képességei, nem pedig, hogy szükségszerűen legyen valami baj. Ezek az adatok tartalmazzák az adósságokat, például a jelzálogkölcsönöket - és egy házvásárlást általában okos befektetésnek tekintnek a fiatal felnőttek és a családok számára. A legfontosabb az, hogy pénzt spóroljon meg a jelzálogén a legjobb kamatlábak bevezetése révén. Ez a tény ilyenkor kerül a középpontba, amikor a jelzálog kamatlába rendkívül alacsony. A jelzálogkölcsön refinanszírozásához leginkább azoknak van azonban a legnehezebb.

Záró szó

Míg az idősebb amerikaiak átlagosan jobb hitelképességi pontszámot kapnak, mint a fiatalabb generációk, te nem kell az életed a tömeg követésével élni. Ha felismeri a nemzedék előtt álló kihívásokat, akkor magasabbra válhat társainál, és megbizonyosodhat a jövőjéről, ha lépéseket tesz a pénzének jobb kezelésére..

Hogyan rangsorolja a hitelképességi pontszáma a generáción belül? Szerintetek miért álltak minden korosztály úgy, mint ahogyan tettek??