11 módon változott az öregség az elmúlt 25 évben

Egy évszázaddal ezelőtt nem volt sem szociális biztonság, sem Medicare, sem egészségbiztosítás. A nyugdíjakat a magánszektorban nem vették igénybe, amíg az 1921-es belső bevételi törvény adófizetési kötelezettség alá nem vonta a társaságokat. Gyors előrehaladás 50 évvel ezelőtt, és a nyugdíjazási számlákat, mint például a 401 (k) és az IRA, még nem kellett feltalálni..

A nyugdíjazás tervezése még az elmúlt 25 évben is gyorsan fejlődött. A mai szent tehenek és a mai nyugdíjazási tervek feltételezései mindössze 25 évvel ezelőtt nagyon eltérőnek tűntek, és további 25 évben a pénzügyi helyzet továbbra is másképp fog kinézni..

Íme, hogyan változott a nyugdíjazás az elmúlt 25 évben, és mely tendenciákra kell figyelni, amikor megtervezi és megtakarítja saját nyugdíját.

1. A valódi társadalombiztosítási juttatások csökkent

1975 és 1984 között a Társadalombiztosítási Igazgatóság (SSA) éves megélhetési költségek kiigazítása (COLA) átlagosan 7,7% volt - magasabb, mint az infláció. A legnagyobb éves növekedés megdöbbentő 14,3% volt.

A dolgok megváltoztak. A 2009 és 2018 közötti tíz évben az átlagos COLA 1,36% volt gyenge, e tíz év közül háromban semmilyen nem volt. A Senior Citizens League egyik tanulmánya megállapította, hogy ennek eredményeként a társadalombiztosítási juttatások valós vásárlóereje 30% -kal csökkent 2000 és 2017 között..

Miért nőtt Sam bácsi ilyen szorosan? Mivel a társadalombiztosítás hírhedten a fizetésképtelenség felé halad. Nem valamiféle homályos „egy másik nap problémája” értelemben, hanem egy „pénzt veszít, amint beszélünk” értelemben. A Társadalombiztosítási Igazgatóság 2016-ban előrejelzése szerint 2020-ra a költségek meghaladják a bevételeket. Két rövid évvel később az SSA elismerte, hogy már többet költenek, mint amennyit gyűjtöttek. A fizetésképtelenség dátuma 2034-re becsülhető. De vajon kitalálja, hogy Washington hogyan fogja kezelni ezt a politikai és fiskális fiaskot.

A kevésbé vitatható az, hogy ez hogyan befolyásolja nyugdíjazási terveit. Ne várja el, hogy a társadalombiztosítás megmeneküljen, amikor ideje van nyugdíjba vonulni. Legyen kész arra, hogy fedezze saját nyugdíjazási költségeit, mivel a társadalombiztosítás továbbra is kiszárad.

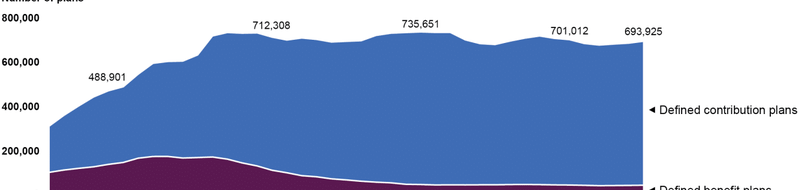

2. A munkaadók átmennek a nyugdíjakról a járulékfizetési számlákra

A nyugdíjak még 25 évvel ezelőtt is sokkal elterjedtebbek voltak, mint manapság. Az elmúlt fél évszázadban elmozdulás történt a meghatározott juttatási rendszereknél - más néven nyugdíjak - és a meghatározott járulékalapú rendszerek felé, mint például a 401 (k) és 403 (b) számlák. Ahogy a neve is sugallja, ezekben a tervekben a munkáltatók felajánlják, hogy havonta egy bizonyos összeget fizetnek a munkavállaló nyugdíjazásához, ahelyett, hogy havonta egy bizonyos összeget fizetnének az életük hátralévő részére..

Ez a grafikon a Kormány elszámoltathatóságától szépen összefoglalja:

Ezenkívül a meglévő nyugdíjak egyre inkább arra irányulnak, hogy felvásárolják a kedvezményezetteket, és kiszabaduljanak a határozatlan időre szóló kifizetések miatt. Ez a „kockázatmentesítés” elnevezésű tendencia, amelyben a nyugdíjalap egyszeri kifizetést kínál a munkavállalónak, ahelyett, hogy folyamatosan kifizetné az életét. A nyugdíjasszponzorok túlnyomó többsége (86%) kockázatmentesítésre törekszik, állítja a Pension Benefit Guaranty Corporation..

Az idősebb munkavállalók kockázatának felszámolása és a fiatalabb munkavállalók nyugdíjainak csökkenése nem feltétlenül jelent problémát. Ugyanakkor sok fiatalabb munkavállaló nem fér hozzá meghatározott hozzájárulási számlához a koncertgazdaság növekedése miatt (részletesebben az alábbiakban). Munkáltatók által támogatott, meghatározott juttatási számlák, mint például a 401 (k) nélkül, a munkavállalók továbbra is maximalizálhatják az IRA-t. Az önálló vállalkozók, még azok is, akik 1099 munkavállalónak tekinthetők, kihasználhatják a SEP IRA számlákat és a magasabb járulékkorlátokat.

3. A családi gazdaság növekedése (és az öregségi ellátások csökkenése)

A teljes munkaidőben dolgozó évezredek 41% -át nyugtalanítónak nincs hozzáférése a munkáltatók által támogatott nyugdíjhoz, a 2017. évi Pew-tanulmány szerint. A tanulmány rámutatott arra, hogy még azok az évezredek is, akik férhetnek hozzá a munkáltatói nyugdíjazási tervhez, gyakran nem használják azt; a foglalkoztatott évezredek csak 31% -a vett részt a munkáltatói nyugdíjazási tervben.

Ennek a hozzáférés hiányának az egyik oka a koncertgazdaság növekedése és a szerződéses munkavállalók, akik 1099-es nyomtatványt kapnak, nem pedig a W-2-hez hasonló hagyományos alkalmazottakat. Egy 2018. évi NPR / Marist közvélemény-kutatás szerint az ötödik munkahely 1099 koncert, nem pedig a W-2 előnyökkel járó munkahely. A Gallup 2018. évi közvélemény-kutatása szerint az amerikaiak 36% -a vesz részt a koncertek gazdaságában.

Ne tégy félre; Nincs más, mint tisztelet az emberek iránt, akik mellékvállalkozást vállalnak, miközben teljes munkaidőben dolgoznak vagy saját vállalkozást indítanak. De a munkáltatók által támogatott nyugdíjazási terv nélküli amerikaiak 100% -ban önmagukban képesek navigálni olyan koncepciókon, mint például a biztonságos elvonási arány, a sorrend kockázata és más kihívások a nyugdíjba vonulás tervezésében és megtakarításában..

Melyik felteszi a kérdést: felmerült-e az amerikaiak azzal a kihívással, hogy megtakarítsanak saját nyugdíjuk érdekében? A számok szerint sokan még nem tették meg.

4. Az amerikaiak önmagukban nem takarítanak meg eléggé

A félelmetes nyugdíj-megtakarítási statisztikák kitölthetnének egy horror-antológiát. Az Inc. magazin szerint a három amerikai amerikainak egyáltalán nincs mentése nyugdíjba vonulásra. A Comet Financial Intelligence tanulmánya azt találta, hogy a csecsemőképesek 42% -ánál semmi nem ment meg egy nyugdíjszámlán. Egy másik tanulmány, amelyet a Biztosított Nyugdíjas Intézet készített, megállapította, hogy a fellendülések 70% -ánál kevesebb, mint 5000 dollár ment megtakarítást nyugdíjba vonulás céljából. Cue a siratás és a kézi fonás.

Míg az egyéni számok és statisztikák eltérőek, a festett portré világos: az amerikaiaknak nincs sem pénzügyi ismeretek, fegyelem, sem a saját nyugdíjuk megfelelő megtervezéséhez és finanszírozásához szükséges eszközök. Az iskolában nem tanítunk pénzügyi ismereteket. Aligha meglepő, hogy az amerikaiak felkészületlenek arra, hogy stratégiai stratégiájukat és saját pénzügyi függetlenségüket megvalósítsák.

Mit tudsz csinálni? Növelje megtakarítási arányát, és vegye igénybe az automatikus megtakarítási alkalmazásokat, például makk, hogy eltávolítsuk a fegyelem egy részét és az akaratot az egyenletből. A nyugdíjjárulékokat tegye az első „ráfordításként”, amelyet az egyes fizetésekből fizet, nem pedig egy utólagos gondolatot, amelyet fizet, bármi is történik, amely a hónap végén a számláján marad..

A nettó vagyon nyomon követése motivált és tájékozott is lehet. A nettó vagyon növekedését minden hónapban olyan szolgáltatással lehet megfigyelni, mint például Személyes tőke vagy Menta.

5. Az amerikaiak hosszabb ideig élnek

A Világbank várható élettartama legfrissebb évei a 2016-os adatok, amelyekben az amerikaiak átlagos élettartama 78,7 év volt. Az óramutatót visszatekerje 25 évvel 1991-ig, és az USA várható élettartama több mint három évvel rövidebb volt, 75,4 évnél. Ez újabb réteggel egészíti ki az amerikai nyugdíjazási tervezés pénzügyi problémáit.

Ne feledje, hogy a társadalombiztosítási juttatások csökkennek. A nyugdíjak eltűnnek a meghatározott hozzájárulási tervek mellett. Ennek ellenére sok amerikai nem fér hozzá ezekhez a tervekhez, és az idősebb munkavállalók sajnos felkészültek a nyugdíjba vonulásra. Megdöbbentő, hogy az amerikaiak megengedhetik maguknak nagyobb élettartamukat megfelelő nyugdíjmegtakarítások és jövedelem hiányában.

6. Az egészségügyi ellátás költségei gyorsan növekedtek

Az egészségügyi ellátás költségeinek növekedése jól dokumentált - nem is beszélve arról, hogy nyilvánvaló mindenki számára, akinek fizetnie kell érte. Az inflációt a 2017. dollárhoz igazítva az egy főre jutó egészségügyi kiadások az Egyesült Államokban több mint kétszeresére emelkedtek az 1992. évi 5 187 dollárról a 2017. évi 10 739 dollárra, a Medicare és a Medicaid Szolgáltatások Központjában..

És nem olcsóbb. A HealthView Services 2018. évi jelentése szerint a 65 éves pár számára az egész életen át tartó orvosi költségek 537 334 dollárba kerülnek, a hosszú távú ápolást nem számítva. Ez több mint fél millió dollár a jövőbeli egészségügyi költségeknek egyedül az átlagos amerikai házaspár számára.

Az egészségügyi ellátás ma sokkal nagyobb gondot jelent a nyugdíjasok számára, mint 25 évvel ezelőtt. A nyugdíjasok egyre inkább maguk tanulmányozzák az egészségbiztosítási lehetőségeket, találják meg az egészségügyi költségek megtakarításának lehetőségeit, és megtervezik a jövőbeni megvédésüket az emelkedő egészségügyi költségekkel szemben..

7. Új Medicare D. rész vényköteles gyógyszerkészlet

A 2003. évi Medicare vényköteles gyógyszerekről szóló, javító és korszerűsítő törvény értelmében a Kongresszus további lehetőségeket fogadott el a Medicare vényköteles gyógyszerek fedezetére vonatkozóan. A változások 2006-ban léptek életbe úgynevezett „Medicare D rész” lefedettségi tervekkel. Ezek a Medicare által szabályozott magánszektorbeli tervek, amelyek lehetővé teszik a nyugdíjasok számára, hogy havi díjat fizetjenek a vényköteles gyógyszerek alacsonyabb áraiért.

Ez a sok új lehetőség közül a vényköteles gyógyszerek költségeinek csökkentése érdekében, amelyet a nyugdíjasoknak meg kell vizsgálniuk. De több lehetőség csak annyira hasznos, amennyire érthető, ezért kérjen segítséget, ha szüksége van rá. Mielőtt elkötelezné magát egy drága terv mellett, vizsgálja meg olcsóbb vényköteles kedvezményes kártyákat és más olcsóbb lehetőségeket.

8. A Medicare előnyeinek növekedése

Hasonlóan a Medicare D. rész terveihez, a „Medicare Advantage” tervek - más néven „C rész” tervek - privatizálva vannak, de a szabályozott Medicare tervek további lefedettséget kínálnak. Gyakran „all-in-one” Medicare-tervekként írják le őket, mert több költséget fedeznek, mint például a látás és a fogászat, mint a hagyományos Medicare-t, természetesen külön díj ellenében.

A Medicare Advantage vagy a C rész tervei az 1990-es évek közepén merültek fel, és azóta bonyolultabbá és népszerűbbé váltak. Mielőtt bármilyen drágább Medicare Advantage tervet vásárolna, győződjön meg róla, hogy alaposan ismeri a lehetőségeket, és beszéljen egy biztosítási szakértővel, hogy megalapozott döntést hozzon..

9. Az amerikaiak később vonulnak vissza

A Wellesley College Courtney Coile elemezte a jelenlegi népesség-felmérés adatait és kimutatta, hogy 1990-ben a 62-64 éves korosztálynak csak 38% -a dolgozott. Ez a százalék hirtelen emelkedett, 2017-re 53% -ra, a Bloomberg szerint. Hasonlóképpen, 1997-ben a férfiak többsége (57%) 62 éves korában kezdte meg szociális biztonsági ellátásait - a rendelkezésre álló legkorábbi életkorot. 2017-re ez a százalék a férfiak csak egyharmadára esett vissza.

Amikor a társadalombiztosítási juttatások elveszítik a vásárlóerőt, a nyugdíjak eltűnnek, és az amerikaiak hosszabb ideig élnek, hosszabb ideig kell dolgozniuk. Amit sok amerikai nem veszi észre, az az, hogy nem mindig választhat az ügyben. A ProPublica és a Városi Intézet több évtizedes tanulmánya megállapította, hogy az idősebb munkavállalók 56% -át a munkaadók kényszerítették ki munkahelyükről. További 9% -ot kényszerítettek lemondásra személyes okok miatt, például egészségkárosodás miatt.

Hosszabb ideig él, így hosszabb ideig dolgozik. A papíron van értelme. De ne számítson arra, hogy a nyugdíjalap megtakarításainak tervezésekor teljes mértékben ellenőrizheti a nyugdíjazási dátumot, és tegyen lépéseket a karrier és a munka védelme érdekében, hogy minimalizálja a kényszerített korai nyugdíjazás esélyét.

10. A Roth-számla növekedése

Roth nyugdíjazási számlák nem léteztek 25 évvel ezelőtt. Az 1997. évi adókedvezmény-törvénybe bevezették, hogy megengedjék az amerikaiaknak, hogy megfordítsák az adókat nyugdíjazási számlájukon. Hagyományos IRA vagy 401 (k) szerint, a járulékok adómentesek erre a pénzügyi évre, de az adókat fizeti a visszatérítések után, amikor visszavonja őket nyugdíjba. A Roth IRA-ban vagy a 401 (k) -ben most fizet adót a járulékokból, de a nyugdíjazáskor nem fizet adót.

Ez hasznos lehetőség, különösen az alacsony jövedelmű, fiatalabb felnőttek számára. A Roth-számlák egy másik említése, amelyet érdemes megemlíteni, hogy a Roth-számláján lévő pénzt felhasználhatja gyermekei főiskolai oktatásának megfizetésére. A Roth-fiókja pénzeszközeit adómentesen felhasználhatja előlegként az első ház megvásárlásához.

Ha még nem állított be Roth-fiókot, megteheti egy olyan társaságon keresztül, mint például Javulás.

11. A befektetők jobban fizetik a díjakat

Egyszer régen a befektetési alapkezelők banditává válhattak és óriási költségarányokat számíthatnak fel. Végül is, 25 évvel ezelőtt a legtöbb ügyletet pénzkezelő végezte, és sok ügyfél soha nem vette figyelembe az egyedi befektetési alapkezelési díjakat. Manapság a befektetők 30 másodpercen belül létrehozhatnak saját brókerszámlát online, és saját szemükkel megnézhetik, hogy az egyes alapok milyen költségarányt mutatnak. Nem meglepő tehát, hogy a befektetők most a magas alapkezelési díjakkal küszködnek, és elszakadnak tőlük. A befektetési társaság intézete szerint mindössze hét évben, 2009-től 2016-ig, az átlagos ETF-ráta 32% -kal esett vissza.

A kezelési díjak fokozott ismerete az egyik oka annak, hogy egyre több befektető inkább passzív index alapokat választ, mint aktívan kezelt alapokat. Ez azt is bizonyítja, hogy az amerikai befektetők egyre kifinomultabbá válnak, mivel nagyobb felelősséget kénytelenek vállalni a nyugdíjazás tervezéséért.

Profi tipp: Blooom, amely a 401 (k) terv ingyenes elemzését kínálja, megvizsgálja a 401 (k) számlájáért fizetett díjakat. Emellett gondoskodni fog arról, hogy megfelelően diverzifikált-e, és hogy megfelelő-e az alapok elosztása.

Záró szó

A nyugdíj „nem olyan volt, mint régen”. A nyugdíjak és a szociális biztonság csökken. Az amerikaiak egyre inkább maguk vágynak a nyugdíjazás tervezésére. Ez azt jelenti, hogy Ön dönti el, hogy mennyi összegre van szüksége a nyugdíjazáshoz, és hogyan kell megtakarítani és befektetni a cél eléréséhez.

A jó hír az, hogy több eszköz létezik, mint valaha, hogy segítsen befektetni és még a nyugdíjazási beruházásait is automatizálni. A robo-tanácsadók segítségével kiválaszthat egy eszközallokációt az ön számára, és automatikusan kiegyensúlyozhatja portfólióját. Használhat olyan alkalmazásokat is, mint a Harangjáték hogy automatikusan elkülönítsen pénzt a nyugdíjazáshoz.

Forduljon arra az alkalomra, és vigye át az irányítást saját nyugdíjazási tervezésén. Bizonyára nem számíthat arra, hogy valaki mást csinál érted.

Hogyan veszi fel a nyugdíjazás tervezésének és befektetésének a gyeplőjét??